In questi giorni di grande attenzione del mercato sui nostri titoli di Stato e dopo lo scadente risultato dell’ultima asta dei BTP gli investitori più prudenti cominciano a chiedersi come e dove investire il proprio denaro e il termine “beni rifugio” si trova con sempre maggior frequenza sui giornali.

In questi giorni di grande attenzione del mercato sui nostri titoli di Stato e dopo lo scadente risultato dell’ultima asta dei BTP gli investitori più prudenti cominciano a chiedersi come e dove investire il proprio denaro e il termine “beni rifugio” si trova con sempre maggior frequenza sui giornali.

Nei momenti di crisi, di grande incertezza o, come nel periodo attuale di poca chiarezza, prendere rifugio può diventare una strategia.

Rifugio deriva dal latino refigère “rifuggire” e in economia hanno questa connotazione tutti i beni che sfuggono alla svalutazione data dall’inflazione o, in qualche modo, la subiscono in misura minore.

Trovare un investimento che ora come ora si avvicini a questa aspettativa è diventato piuttosto complicato.

Beni rifugio: il mattone

Il più tradizionale dei beni rifugio è da sempre il mattone.

L’investimento immobiliare tanto amato da noi italiani, negli ultimi dieci anni ha perso i connotati della certezza mettendoci davanti a uno scenario inimmaginabile per le vecchie generazioni: la svalutazione della pietra.

Più che una vera svalutazione si è trattato di una regressione a valori congrui e reali, ma questo non toglie che chi ha comprato a inizio 2000 oggi fatichi a rivendere a quei prezzi.

L’immobiliare ha ripreso ossigeno ultimamente sulla spinta di un’incertezza del mercato e soprattutto grazie ai tassi sui mutui molto bassi ma, dato l’andamento economico, lo spread e le prospettive di rialzo dei tassi non sappiamo per quanto tempo durerà la spinta.

L’investimento immobiliare da destinare a reddito è sempre meno conveniente. Il vero guadagno si ottiene da sempre grazie all’apprezzamento del valore del bene.

Perciò o si compra a prezzi stracciati o nemmeno il mattone può più ritenersi un investimento sicuro e redditizio.

Una buona alternativa all’investimento diretto sono i REIT o Real Estate Investment Trust, di cui abbiamo parlato diffusamente tempo fa. I REIT possono essere considerati come fondi d’investimento specializzati nell’immobiliare e vanno valutati, come si fa per ogni titolo, tenendo in considerazione il trend di Borsa e la fase in cui si trova. Anche se in un investimento di questo tipo il timing di ingresso non è fondamentale, è preferibile cercare di comprare nei momenti più favorevoli.

Beni rifugio: l’oro

Oro è quasi sinonimo di bene rifugio.

Dopo i picchi di prezzo raggiunti in piena crisi nel 2011/12, gli investitori hanno progressivamente abbandonato l’investimento in oro per i ben più proficui mercati azionari ma, ora che anche sulla Borsa americana si addensano nubi di incertezza, le quotazioni del prezioso metallo stanno aumentando.

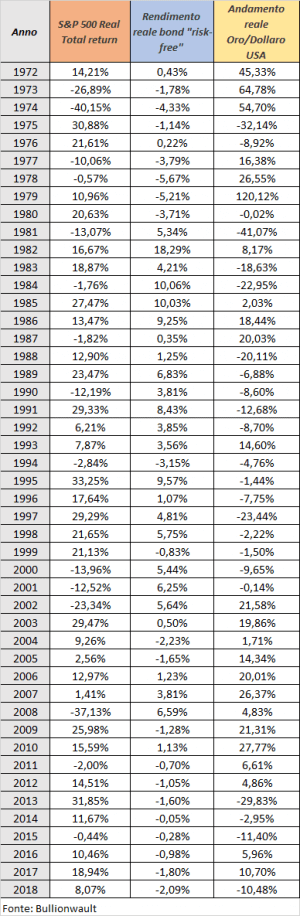

Tra il mercato azionario americano e la quotazione dell’oro c’è quindi una correlazione: al crescere dell’uno, l’altro cala. Sul lungo periodo però l’investimento azionario è sempre stato molto più premiante.

Come si fa a investire in oro?

L’oro da investimento può avere diverse forme:

- I tradizionali lingotti, ancora acquistabili in diversi istituti bancari in Svizzera, Canada e Austria;

- Le monete acquistabili con le dovute precauzioni anche on line;

- Investendo in un ETF che replica l’indice dell’oro sui mercati regolamentati.

L’ETF ovvia a tutta la problematica della custodia fisica. Con l’Etfs gold bullion securities (Isin GB00B00FHZ82) ad esempio, i tuoi soldi sono investiti in lingotti custoditi in un caveau della HSBC Bank.

Quanto convenga attualmente investire in oro dipenderà soprattutto da quello che farà il mercato azionario.

Beni rifugio: conti di deposito

Un ultimo rifugio, forse il più semplice, è quello di tenere i soldi sul conto corrente in attesa di decidere una strategia di investimento.

A questo scopo sono nati i conti di deposito, che consentono all’istituto che riceve la somma di finanziarsi senza dover ricorrere al mercato e all’investitore di ottenere un interesse sulle cifre depositate, cosa che i conti tradizionali non prevedono più da tempo.

A differenza di un normale conto corrente, il conto di deposito consente un numero limitato di operazioni.

Anche i conti di deposito sono tutelati dal Fondo interbancario di tutela dei depositi, che garantisce la restituzione di 100.000 euro in caso di fallimento della banca.

Sul mercato trovi la scelta tra due diversi tipi di conti deposito:

- il conto deposito libero: questa formula ti consente di accedere alla somma depositata in qualunque momento e senza rispettare particolari procedure.

- il conto deposito vincolato: questa formula vincola la somma depositata per un certo periodo di tempo (da pochi mesi fino a un massimo di dieci anni). Ciò vuol dire che non potrai disporre del tuo denaro prima della scadenza del vincolo o solo dietro il pagamento di una penale. Questa formula garantisce un rendimento maggiore.

Per aprire un conto deposito dovrai prima disporre comunque di un normale conto corrente. In questo modo potrai trasferire il denaro da un conto all’altro e alimentare così i tuoi risparmi.

Le offerte di conti di deposito sul mercato sono in continuo aggiornamento, ma i rendimenti garantiti spesso faticano a coprire l’inflazione che ha raggiunto in ottobre l’1,6%.

Quindi? Cosa fare?

L’unico rifugio in questo momento è forse stare fermi, alla finestra come si suol dire. Vedere cosa succede e capire dove sta andando il mercato è quello che conta prima di tutto.

Si può approfittare dei momenti di incertezza per accumulare cultura finanziaria e pensare a ciò che vogliamo ottenere dai nostri investimenti. Solo dopo possiamo cercare gli strumenti per ottenere il risultato desiderato.

Non ci sono più formule ideali che piovono dall’alto, ma solo conoscenze che si costruiscono dal basso un pezzo alla volta. Il primo tassello per noi si chiama INTELLIGENZA FINANZIARIA e fra poche ore lo vivremo nuovamente con una delle edizione più numerose di sempre.

Forse perché nell’incertezza si sta diffondendo la necessità di conoscenza e di coltivare una sana educazione finanziaria?

Giorgia Ferrari

5 anni fa

Buondì Gio!

Penso che la gente sta perdendo fiducia in qualsiasi istituzione, dalle banche ai governi, pertanto c’è un crescendo di questo “volersi arrangiare”.

Poi sta alla capacità dell’individuo riuscire a capire quali informazioni siano attendibili o meno…. e lì saltano fuori i terrapiattisti 😀

Il corso di I.F. è uno di quelli da seguire! Non vedo l’ora di rivedervi!

Per quanto riguarda i beni rifugio e qualsiasi tipo di investimento in questo periodo concordo in toto. Stiamo con i gomiti sul davanzale e guardiamo questi uragani che passano lontano da noi.

Magari il 2019 sarà più calmo e favorevole.

Una paziente attesa a tutti e buona vita!

5 anni fa

Ciao Andrea,

rientrata dopo il corso di Intelligenza Finanziaria posso dirti solo che sono molto fiera del lavoro che abbiamo fatto per mettere tutti nelle condizioni di “sapersi arrangiare”.

Ad ogni evento parlo con decine di persone che hanno perso denaro, sono state mal consigliate o sono in situazioni finanziarie complicate e non sanno come saltarci fuori. Poter fare la differenza per qualcuno è un grande valore per tutti noi.

Mi auguro che l’entusiasmo, i complimenti, l’enorme affetto e le dichiarazioni di stima che ci sono arrivate si propaghino per far arrivare a più persone possibile le conoscenze di base.

Se a maggio farai parte dello Staff ti accorgerai quante buone emozioni genera tutto questo.

A presto,

Gio

5 anni fa

Buongiorno Giorgio,

cosa ne pensi dell’investimento in diamanti che sono meno volatili? Ovviamente con le divute cautele per non acquistarli a valori sopra mercato (vedi vari scanfmdali bancari…)?

5 anni fa

Ciao Guido,

sono Giorgia 😉

Le valutazioni fatte per l’oro valgono in lina di massima anche per l’investimento in diamanti. Anche i diamanti in tempi di incertezza acquistano valore.

Non credo che gli istituti bancari li propongano ancora ma, nel caso, sono da evitare.

Ho avuto l’opportunità tempo fa di parlare con una persona specializzata in diamanti che mi spiegava la necessità di essere molto preparati sulla tipologia, caratteristiche, tagli, purezza ecc. prima di affrontare l’investimento.

La necessità di preparazione, ormai lo sappiamo, è comune a tutti gli investimenti che comportano un certo grado di rischio.

Anche per i diamanti, se vuoi evitare i problemi dati dalla conservazione fisica, esistono ETF su cui investire.

Ti auguro buona giornata, a presto

Giorgia

5 anni fa

Buongiorno a tutti. Mi hanno proposto tempo fa in banca diamanti da investimento. Non ho accettato per queste ragioni: 1 non capisco nulla di diamanti e questo non è positivo perché avrei potuto tranquillamente comprare una bella sola senza accorgermene. 2: non ho un mercato personale a cui rivendere il diamante; l’unico che avrebbe potuto ricomprarmelo è chi me lo ha venduto, riapplicamdomi una commissione non insofferente per l’operazione. 3: mi sarei resa totalmente dipendente dal venditore che a quel punto avrebbe potuto applicare prezzi e tariffe che vuole essendo di fatto l’unico disposto a ricomprarmi il bene nel periodo che a me serve venderlo. Inoltre il prezzo di acquisto iniziale proposto era molto alto. Spero di essere stata utile.

5 anni fa

Buongiorno. Cosa ne pensate di un investimento in opzioni plain vanilla con una strategia vertical spread.

5 anni fa

Buongiorno Michele, le opzioni (di cui la Plain vanilla è la più semplice tipologia) sono uno strumento finanziario come ce ne sono altri (da classificare tra gli speculativi). Di per se non sono né buone né cattive. Dipende da come le si utilizzano e in che misura. Personalmente credo che al piccolo e medio risparmiatore non siano indispensabili. Attraverso liquidità, etf (o, saltuariamente, fondi comuni e sicav), azioni e obbligazioni, materie prime, si può costruire e gestire egregiamente il proprio Patrimonio. Qualcuno le paragona alle azioni per dimostrare che sono più efficienti ( puoi ottenere grossi risultati mettendo a rischio solo il “premio”, mentre sull’azionario metti in gioco più capitale). La verità è che sono due strumenti diversi e non alternativi. Se sbagli sull’opzione perdi e fine, l’azione invece continua a vivere, potrà risalire, darà dividendi, ecc..

Spero di averti risposto.

A presto.