Ho già parlato più volte dei vantaggi dati dall’utilizzare gli ETF per gestire in maniera autonoma i propri investimenti, oggi ritorno sull’argomento cercando da un lato di fornire alcuni dettagli e informazioni aggiuntive, dall’altro di ripetere alcuni concetti iniziali a vantaggio di chi si è iscritto solo recentemente alla mailing list o ha scoperto da poco il blog e la miniera di contenuti che racchiude.

Ho già parlato più volte dei vantaggi dati dall’utilizzare gli ETF per gestire in maniera autonoma i propri investimenti, oggi ritorno sull’argomento cercando da un lato di fornire alcuni dettagli e informazioni aggiuntive, dall’altro di ripetere alcuni concetti iniziali a vantaggio di chi si è iscritto solo recentemente alla mailing list o ha scoperto da poco il blog e la miniera di contenuti che racchiude.

Partendo dall’ABC, possiamo dire che gli ETF (Exchange Traded Funds) possono essere considerati come una sorta di “cugini moderni” dei tradizionali Fondi Comuni di Investimento rispetto ai quali conservano il vantaggio dato dall’immediata diversificazione e dal potersi posizionare in un colpo solo su settori, aree geografiche, indici o panieri azionari o obbligazionari ma, allo stesso tempo, ne annullano i numerosi svantaggi in merito a costi elevati, scarsa trasparenza e flessibilità di utilizzo da parte dell’investitore privato.

Mentre con i Fondi Comuni ciò non è affatto possibile a causa di svariati aspetti tecnici e commerciali sui quali non scendo in dettaglio in questo articolo, gli ETF possono infatti essere utilizzati e gestiti, da un punto di vista puramente meccanico, come una singola azione.

Rispetto ad un ETF noi possiamo infatti:

- visualizzare un graficodel suo andamento, formattarlo secondo le nostre esigenze con medie mobili, indicatori etc. e rappresentarlo su qualsiasi arco temporale (annuale, mensile, settimanale, giornaliero, intraday etc.)

- operare sul titolo inserendo gli stessi ordini condizionati che utilizziamo per l’operatività in azioni: entrate in buy stop e buy stop limit, stop loss per controllare il rischio iniziale, trailing stop per proteggere i guadagni acquisiti via via etc.

- sapere in ogni esatto istante di quali titoli o asset si compone il patrimonio interno dell’ETF (in poche parole sapere sempre su cosa concretamente stiamo investendo il nostro denaro)

- avere un’operatività immediata sia in entrata che in uscita

Tutti questi aspetti sono impossibili da avere utilizzando i tradizionali Fondi Comuni di Investimento che sono nati proprio con il concetto dell’impedire all’investitore privato di maneggiare il proprio denaro partendo dal presupposto che, non avendo lo stesso investitore nè esperienza nè cognizione di causa, non possa che fare danni al proprio patrimonio prendendo decisioni autonome. In poche parole: “Non disturbare il manovratore!!!“

Mi sembra superfluo ribadire come io non sia affatto d’accordo sul presupposto di cui sopra e lo ritenga soprattutto una scusa con la quale, facendo leva sulla paura e sull’ignoranza dei clienti risparmiatori, le grosse banche continuano a distribuire prodotti come i Fondi Comuni aventi costi gestionali annui a carico del denaro degli stessi clienti pari mediamente a circa il 300-400% in più rispetto a quelli degli ETF.

Del resto, se non ti fidi delle mie parole, ti invito ad andare dal tuo bancario o promotore di fiducia a chiedere informazioni in merito alla possibilità di investire parte del tuo patrimonio in ETF.

Salvo il caso di alcune lodevoli eccezioni in cui il singolo bancario o promotore antepone la propria onestà e etica professionale agli interessi della banca in cui lavora, nella stragrande maggioranza dei casi aspettati di venire fortemente scoraggiato e di sentirti addurre una serie di motivazioni surreali quali: “Noi non li trattiamo…” , “Sono titoli rischiosi!” , “Preferiamo operare con i nostri Fondi che conosciamo meglio” etc.

Alcuni miei clienti ed ex allievi ai corsi si sono persino sentiti riferire motivazioni davvero degne di un film con Boldi e Christian De Sica della serie: “Sono titoli illegali!!!” e persino “Non esistono !!!“

Purtroppo parlo di casi realmente avvenuti e non di una barzelletta …

Aldilà di tutto ciò è però importante comprendere una cosa che spesso vedo sfuggire ad alcuni tra i miei lettori del blog e cioè che investire in ETF non dà di per sè alcuna garanzia di successo e, se parliamo di ETF azionari, è fondamentale capire che si tratta di titoli altamente volatili che possono quindi pagare generosi guadagni così come manifestare perdite ingenti se gestiti e utilizzati senza criterio nè metodo.

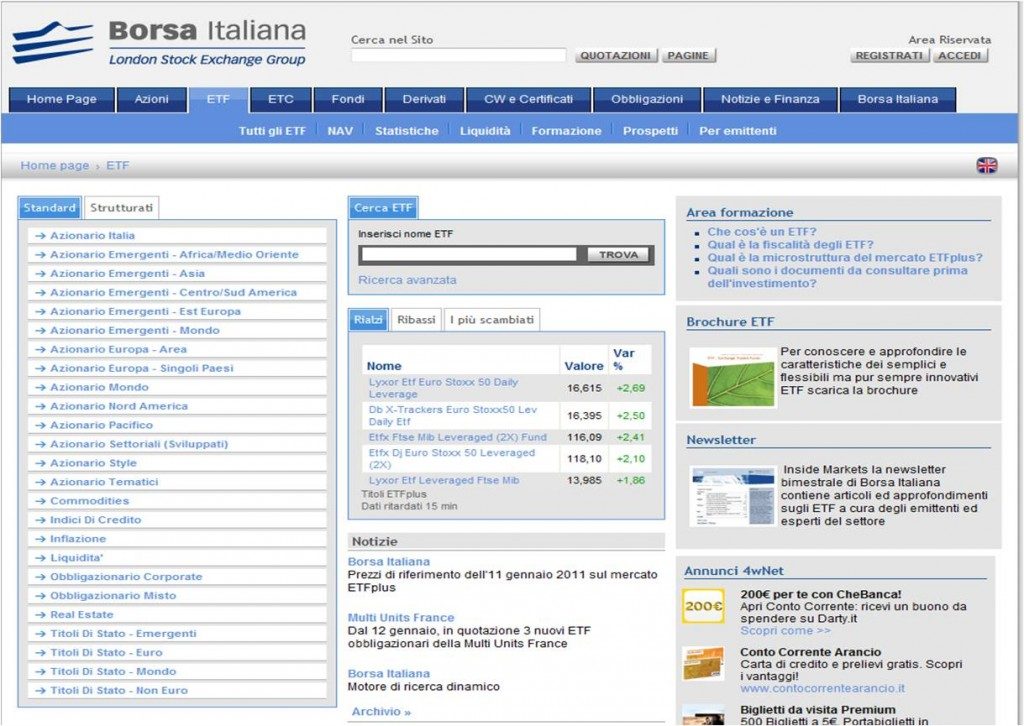

Ad oggi esistono quotati su Borsa Italiana più di 500 ETF diversi ed il loro numero e varietà sono in costante aumento mese dopo mese visto anche il successo crescente che hanno tra i risparmiatori e gli investitori più attenti ed evoluti.

All’interno di un metodo e utilizzando una o più strategie come quelle che insegno nei miei corsi [workshop_what what=”488″ color=”navy”] – prossima edizione il [workshop_when what=”488″ color=”black”] a [workshop_where what=”488″ color=”black”] – ma anche [workshop_what what=”490″ color=”navy”] – prossima edizione il [workshop_when what=”490″ color=”black”] a [workshop_where what=”490″ color=”black”] – possiamo utilizzare gli ETF per:

- costruire strategie automatizzate di accumulo come il PAC (Piano Accumulo Capitale) in cui possiamo operare su almeno 4 livelli di diversificazione: tra titoli, per aree geografiche, per potenziale di crescita, per i diversi momenti di acquisto (diversificazione temporale)

- costruire portafogli statici diversificando sulle principali economie mondiali e tra azioni, obbligazioni, materie prime e immobili

- costruire portafogli e strategie che sfruttino i trend di medio lungo termine (position trading) andando a cercare di volta in volta i settori merceologici più interessanti (es, settore tecnologico piuttosto che farmaceutico, finanziario etc.) o le aree geografiche ad alto potenziale di crescita come i paesi emergenti (Cina, Brasile, India, Russia, Messico, Polonia, Indonesia etc.)

- effettuare trading di medio termine (core trading), breve termine (swing trading) o addirittura intraday grazie al fatto che alcuni ETF sono tra i titoli più liquidi in assoluto tra tutti quelli presenti sui mercati mondiali

Insomma, in assoluto un ottimo strumento da comprendere a livello di dettaglio e strategia in quanto in grado di apportare numerosissimi benefici e guadagni a chi ha il piacere di gestire da solo o tramite un consulente finanziario indipendente i propri risparmi e investimenti.

Roberto Pesce

13 anni fa

Buon giorno,

letto il tuo articolo,ho contattato un promotore finanziario in merito agli ETF. Inizialmente,chiedevo informazioni generiche e le risposte erano professionali. Quando ho incominciato a chiedere,perchè volevano che investisi in fondi comuni e non in ETF (ho specificato che mi sono informato sui costi), il promotore in 1 frase mì ha liquidato.

In un blog precedente ho letto, che avevi intenzione di fare qualche corso on line, sè ho ben capito, hai in previsione prendere questo

modo di insegnare.

Artivoli molto validi, complimenti

13 anni fa

Ciao Indidream,

ti avevo segnalato tempo fà:

Investire in Etf. La sfida ai fondi comuni e alle gestioni

Autori e curatori: Carlo Mazzola , Umberto Fuso

Collana: Soldi – Franco Angeli Editore

Argomenti: Risparmio e investimenti personali

Livello: Guide di autoformazione e autoaiuto

Dati: pp. 144, 2a edizione, aggiornata 2007 (Cod.1565.18)

Ora come ora, la disponibilità è nulla ma quando te lo segnalai era ancora disponibile!! In ogni caso se ti interessa invia un email alla casa editrice e ti diranno quando sarà nuovamente disponibile!!

Nel frattempo, se ti può interessare, vi è un altro testo:

GUIDA AGLI ETF 2008

CANDITA GABRIELE

Guida per l’investimento consapevole e globale con gli Exchange Traded Funds

HOEPLI Editore

Comunque costruirsi per conto proprio un discreto portafoglio di ETF non è assolutamente roba da “Rocket Science”, è alla portata di qualunque persona con intelligenza media!!

Basta essere correttamente informati/formati ( vedi testi sopramenzionati ) e pienamente consapevoli prima di fare l’investimento del proprio profilo psicologico, rischio/rendimento, arco temporale e obiettivi finanziari.

E allora poi quello che verrà fuori sarà all’altezza delle proprie aspettative e si faranno sonni tranquilli!!

Ergo:

se vuoi fare un investimento passivo con gli ETF non c’è bisogno di nessun corso online, poi ovviamente se vuoi tradare gli ETF per avere extra rendimenti e allora fatti i corsi di Roberto e studia seriamente Analis Tecnica e dopo di che, fai paper trading e solo poi operi coi soldi veri!!

Ma in questo caso l’impegno intellettuale è di gran lunga superiore e mi sembra anche logico se si vogliono extra rendimenti di un certo standing!!

“there are no free meals on Wall Street”

Non ci sono pasti gratis in borsa!!!!

Ciao!

Fab

13 anni fa

Penso, anche sè fai investimenti passivi, desideri sapere in cosa e dove metti i tuoi soldi.

Hai un blog ottimo,dai tante informazioni.

Bye