Nonostante siano da sempre l’investimento preferito dagli italiani, le obbligazioni rimangono comunque uno strumento finanziario poco compreso dalla maggioranza delle persone soprattutto da quando è un pò “passato di moda” a seguito del progressivo abbassarsi dei tassi di interesse e dei conseguenti ritorni sull’investimento, da molti anni assai distanti dai celebri 10-15% ed oltre dei tipici BOT che per decenni furono la tipica destinazione deelle famiglie a partire dal secondo dopo guerra fino a circa metà degli anni ’90.

Diamo quindi un’occhiata allo scenario attuale dei mercati obbligazionari per capire quale situazione stiamo vivendo e se convenga ancora investire in obbligazioni.

A fine settembre 2012 il rendimento a scadenza delle obbligazioni andava dallo 0,86% dei titoli di stato tedeschi, con una durata finanziaria media di 6,7 anni, al 6,65% delle obbligazioni ad alto rendimento in Euro (durata finanziaria di 3,4 anni). Questo è il rendimento medio ponderato a scadenza delle obbligazioni contenute in ciascun indice contenuto nella tabella sottostante e ci da un’indicazione dei rendimenti di mercato.

Con un’inflazione europea che viaggia nell’ultimo anno intorno al 2,7% effettivamente non si tratta di rendimenti reali particolarmente allettanti.

| Classe obbligazionaria | Benchmark | Duration modificata | Yield alla scadenza (%) |

| Governativi Germania | Barclays Germany Treasury Bond Index | 6,69 | 0,86% |

| Governativi Euro Inflation-Linke | Barclays Capital Euro Government Inflation-Linked Bond Index | 8,30 | 1,66% |

| Covered Euro investment grade | Markit iBoxx € Covered | 4,07 | 2,41% |

| Governativi Italia | Barclays Italy Treasury Bond Index | 5,85 | 4,14% |

| Emerging Markets USD | J.P. Morgan EMBI Global Core Index USD | 7,77 | 4,27% |

| Emerging Markets Local Currency | Barclays Capital Emerging Markets Local Currency Core Government Bond Index | 5,30 | 5,82% |

| Corporate High Yield Euro | Markit iBoxx Euro Liquid High Yield Index | 3,43 | 6,65% |

Questa situazione è dovuta ai bassi tassi di riferimento stabiliti dalle banche centrali (il tasso della Banca Centrale Europea è attualmente fissato a 0,75%) e dalla crisi finanziaria che ha spinto gli investitori a tasso fisso a ricercare la sicurezza nei titoli tedeschi e nelle obbligazioni aziendali di buona affidabilità che offrono un rendimento medio a scadenza del 2,50% circa.

Per battere l’inflazione bisogna quindi rivolgersi ai titoli di stato italiani (4% c.a. di rendimento), alle obbligazioni governative dei paesi emergenti (in dollari o in valuta locale) o alle obbligazioni delle aziende classificate dalle agenzie di rating come speculative (rating inferiore alla tripla B) assumendosi un maggior rischio emittente.

Ma allora, perché investire in obbligazioni? Vediamo di seguito alcuni buoni motivi:

Primo perché il rendimento dei titoli a reddito fisso è noto al momento dell’acquisto, a differenza degli investimenti come le azioni che, a fronte di un rendimento atteso maggiore nel lungo termine, hanno un’alta volatilità che mal viene sopportata da alcuni investitori.

Secondo perché una componente obbligazionaria più o meno ampia in un portafoglio controbilancia l’andamento delle azioni garantendo minor volatilità e minori drawdown (la massima perdita registrata in un periodo prima di tornare sui massimi) rispetto ad un portafoglio 100% azionario.

Terzo perché il rendimento ottenibile può essere superiore a quello a scadenza facendo del trading con l’obiettivo di incassare un rendimento aggiuntivo a quello garantito dalle cedole (ad esempio se il grado di affidabilità di un’azienda migliora i tassi delle sue obbligazioni diminuiscono facendo apprezzare le quotazioni e rendendo possibili guadagni in conto capitale vendendo il titolo e incassando la plusvalenza).

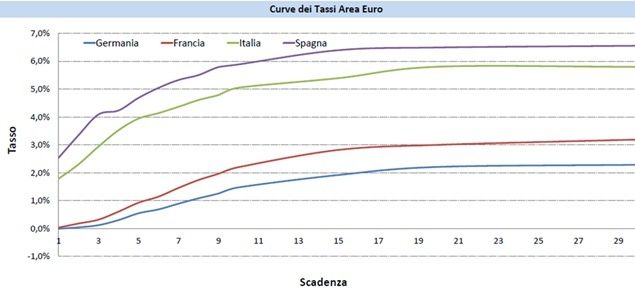

Quarto ci si può muovere lungo la curva dei rendimenti alla ricerca delle migliori opportunità di rendimento/durata dell’investimento (vedi sopra la curva dei tassi).

Ad esempio se si pensa che il ribasso dei rendimenti sui titoli di stato italiani a breve termine, favorito dalle dichiarazioni di Draghi sulla facoltà della BCE di acquistare BTP fino a 3 anni di scadenza, possa trascinare al ribasso anche i rendimenti a media-lunga scadenza si potrebbe fare uno switch vendendo i titoli a breve (saliti molto di prezzo dall’agosto scorso) e acquistando quelli a medio-lungo termine. Oppure ci si può muovere tra i titoli dei paesi europei per sfruttare il movimento di allargamento/restringimento del differenziale di rendimento tra le obbligazioni dei vari paesi, il famigerato spread.

Quinto se l’aspettativa è di un incremento nei tassi di rendimento delle obbligazioni c’è la possibilità, attraverso particolari ETF, di puntare sul rialzo dei rendimenti che farebbe scendere le quotazioni delle obbligazioni sottostanti, ma salire l’ETF. In pratica, si realizzerebbe un’operazione di short o vendita allo scoperto di obbligazioni.

Insomma le possibilità dell’investimento obbligazionario sono molte e variegate e vale la pena di approfondirle, cosa che faremo con dovizia di dettagli e strategie al seminario [workshop_what what=”492″ color=”navy”] il [workshop_when what=”492″ color=”black”] a [workshop_where what=”492″ color=”black”] (CLICCA QUA per informazioni e iscrizioni e per scaricare l’audiotraining introduttivo gratuito realizzato da Roberto Pesce).

A presto quindi e buoni investimenti in obbligazioni!

Michele Colosio

11 anni fa

Buongiorno a tutti, credo che tutti i followers di Roberto siano attratti/interessati da questioni finanziarie e di investimento in generale.

Io, che ho avuto il piacere di conoscere Michele, e che ho avuto la fortuna di partecipare alla prima edizione della Bond Academy, credo che gli argomenti presentati nell’articolo siano, non solo interessanti per chi è appassionato di finanza ed economia, ma soprattutto di vitale importanza per riuscire a districarsi in questo pazzo, pazzo mondo. La parte che a me è piaciuta di più è quella relativa alla creazione di un portafoglio bilanciato tra obbligazioni ed altri strumenti “più aggressivi” (Azioni, ETF…). Secondo quanto imparato da Michele, si riesce a creare un portafoglio in modo autonomo e nprofessionale, che non ha nulla da invidiare rispetto a quanto potrebe consigliare un ottimo consulente…anzi, forse anche meglio…