Qualche tempo fa scrissi un articolo sul Blog che faceva riferimento ad alcune idee tratte da un magazine americano riguardante i 10 titoli sui quali investire nel 2012, titoli che, a giudicare dalle considerazioni degli esperti citati dalla rivista avevano buone possibilità di performance nel corso di quest’anno e dei prossimi.

Premetto che le considerazioni fatte all’epoca (puoi leggere le due parti dell’articolo cliccando “Idee di investimento per il 2012 – 1a parte” e “Idee di investimento per il 2012 – 2a parte”) nascevano da una serie di valutazioni “geo-politiche”, da analisi macroeconomiche o fondamentali di prospettiva, più che tecniche, tant’è che nel presentarle era ben chiara l’avvertenza di fare le opportune verifiche sui grafici per definire le modalità di entrata.

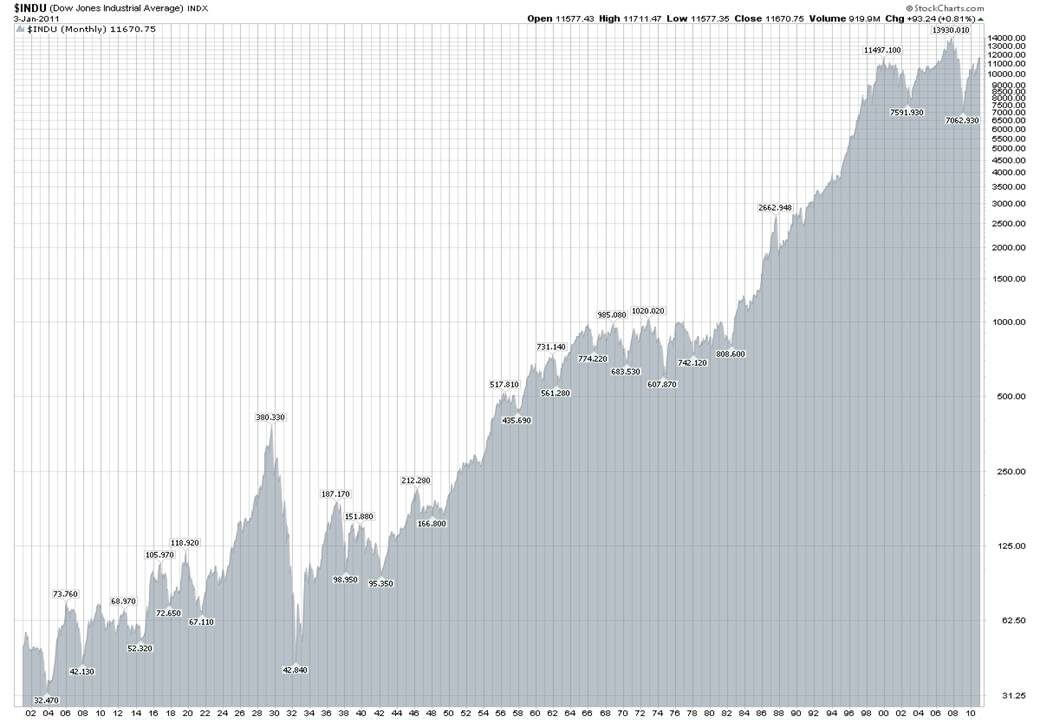

L’assunto di base era: “la maggior parte del mondo sarà cablata, mangerà più proteine, guiderà più auto”. Questi elementi di tendenza lasciavano ipotizzare interessanti sviluppi per le aziende di portata globale che direttamente o indirettamente operano in questi ambiti. Ragionevole pensarlo soprattutto in un’ottica di INVESTING per la quale, indipendentemente dalle fluttuazioni di breve termine, di norma si acquista il titolo, si pone nel “cassetto” e incurante dei movimenti a ribasso o laterali, quasi se ne dimentica, fidando nella crescita dei mercati, supportati dalle esperienze degli ultimi cento anni (vedi grafico Dow Jones).

Questa potrebbe essere una possibilità, di fatto la strada che alcuni percorrono, soprattutto coloro che, privi di qualsivoglia strumento di analisi tecnica, si affidano ai cosiddetti “esperti”.

La storia cambia se un minimo di strategia e qualche strumento ci affiancano in sede di valutazione, se cambia il nostro orizzonte temporale e parliamo di POSITION e CORE TRADING e, soprattuto, se vogliamo ottenere qualche risultato positivo in più.

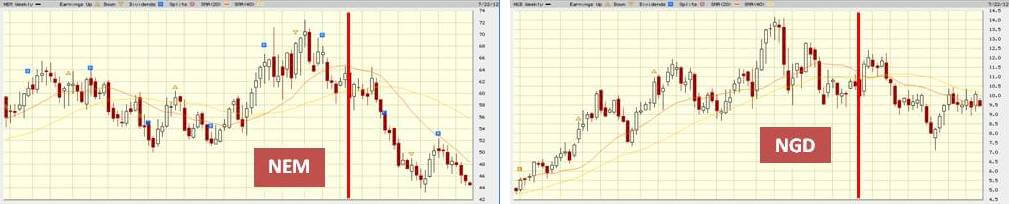

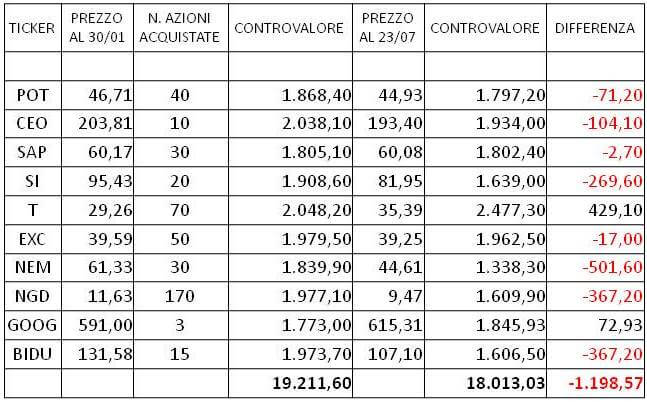

Per curiosità ho ripreso i grafici settimanali a due anni delle 10 azioni di cui si parla nell’articolo ipotizzando di aver acquistato il lunedì successivo all’uscita del pezzo sul Blog, circa 2000 USD per ciascun titolo. Qui di seguito ci sono i dieci grafici con la linea rossa che rappresenta il momento dell’acquisto.

La situazione internazionale dei mercati non lasciava presagire nulla di buono, infatti se alla data odierna decidessimo di vendere tutti i dieci titoli, il saldo (vedi specchietto) sarebbe negativo e il nostro portafoglio registrerebbe una perdita in sei mesi di quasi 2000 USD, pari al 6,24%. Uniche eccezioni, AT&T e Google.

Vedendo i valori, nel ruolo di “investitori saggi di lungo periodo”, non ci lasceremmo condizionare da queste inezie perché sapremmo (e se non lo sapessimo ce lo direbbero l’impiegato della banca, il consulente, l’amico al bar) che prima o poi salirebbero e non solo recupereremmo la perdita (al momento solo virtuale) ma guadagneremmo “tanti“ bei soldini. Certo, sempre che la crisi finanziaria non si trasformi in qualcosa di peggio, come le notizie di questi giorni, Spagna, Spread, Libor, ecc. ci portano ad immaginare!!!

Se cambia il time frame di riferimento e da “INVESTING” passiamo a “POSITION” o “CORE TRADING” il nostro comportamento sarebbe differente. Valutando i grafici di cui sopra, cosa che un qualunque allievo dei corsi di [workshop_what what=”490″ color=”navy”] (prossima edizione il [workshop_when what=”490″ color=”black”] a [workshop_where what=”490″ color=”black”]) o [workshop_what what=”488″ color=”navy”] (prossima edizione il [workshop_when what=”488″ color=”black”] a [workshop_where what=”488″ color=”black”]) saprebbe fare, non avremmo acquistato nessuno dei titoli in questione, eccetto Google, peraltro uscendo dopo circa due mesi con un guadagno di 136 USD, quasi l’8%, con lo stesso numero di azioni.

Io per indole non amo i tempi lunghi, quindi il ruolo del “cassettista” non fa per me e mi chiedo: vale la pena tenere immobilizzati capitali (20000 USD nell’esempio) per 6, 60, 120 mesi, con la speranza di portare a casa un ipotetico 7% medio annuo (benchmark Indice Dow Jones), dando inoltre per scontata la scelta di buone azioni, oppure con qualche strumento didattico, cambiando orizzonte temporale, operare magari per performance più ambiziose? D’accordo che l’avidità non è una buona alleata nel trading ma qui stiamo parlando di percentuali più che ragionevoli a fronte di poche ore investite per apprendere qualche strategia di analisi tecnica!

Per concludere, visto l’inizio imminente dell’attività agosnistica, prendo a prestito il calcio e ricordo che la Juventus, fresca campione d’Italia, ha costruito le sue vittorie su due reparti fortissimi (difesa e centrocampo), non a caso l’ossatura della nazionale finalista ai recenti europei di calcio, come dire: per vincere, prima regola è non prenderle!!! Vedere quella perdita (ancorchè ipotetica) di 2000 USD non gioverebbe al mio equilibrio emotivo, soprattuto sapendo che con un minimo di attenzione sui grafici, la eviterei. D’altronde anche Warren Buffett lo dice: “Prima regola per investire è non perdere soldi”!!!

Roberto Ivaldi

13 anni fa

Mai come in questo momento stanno assumendo molta importanza i concetti legati al mondo della Borsa. Per questo vorrei postarti, con il tuo permesso, una guida sulle nozioni del mercato finanziario, una guida semplice per muovere i primi passi. Cosa pensi di questa crisi economica? Vedi una ripresa positiva per i cittadini?

13 anni fa

Ciao Luca, purtroppo non penso benissimo, soprattutto a livello macro. Distinguo tra paese e singoli individui. A livello di singoli credo sia più facile, sfruttando il sistema, individuare le opportunità e gli strumenti per uscire dalla crisi. A livello globale (e non parlo solo di Italia) credo che ciò non sia possibile fino a che resteremo legati a modelli di sviluppo e di gestione economico-finanziaria insostenibili. Si continua a parlare di crescita, produzione, ahimè fini a sè stesse. Con quali risorse produciamo cosa da vendere a chi? Forse questo scenario non è immediato ma neppure troppo lontano sarà il tempo in cui dovremo pensare ad un nuovo modello di vita! Nel frattempo il singolo dotato di abilità emergerà a scapito di milioni destinati ad una triste fine.